Nous vous proposons ci-dessous un nouveau bilan hebdomadaire des marchés de la semaine passée. Bonne lecture.

La fermeté des banques centrales fait trembler les marchés

Il est bon de se rappeler en ces temps difficiles pour les marchés financiers que lorsque vient l’automne les feuilles tombent, mais les arbres restent toujours debout !

En effet, le vent a encore soufflé très fort cette semaine sur les bourses mondiales avec des rafales venues de l’ouest et un discours de Jerome Powell qui a provoqué des vagues.

Il faut dire que le président de la banque fédérale américaine a radicalisé son discours pour justifier une hausse de taux de ¾ points qui était attendue sans surprise. Alors qu’au début de l’été Jerome Powell réfutait une stratégie qui mènerait à la récession, aujourd’hui il déclare clairement utiliser tous les moyens nécessaires pour gagner son combat contre l’inflation et ce quel qu’en soient les conséquences pour l’économie.

Les investisseurs, surpris par la fermeté du discours, ont renforcé leurs positions sur des valeurs refuges privilégiant les obligations d’État et le billet vert américain qui a atteint 0,98 dollar pour un euro pour la première fois depuis 2002.

Résultat : c’est le secteur des actions délaissé par les marchés qui aura été fortement pénalisé cette semaine avec de nets reculs pour le Dow Jones; – 4,6 %, le Nasdaq abandonne près de 6% et l’indice parisien corrige de 4,84% soit une baisse de plus de 22% depuis son plus haut du 5 janvier 2022.

Faut-il vraiment craindre la récession ?

Historiquement, les excès de volatilité des actifs à risque surviennent souvent avant l’annonce du début d’une récession.

Dans une période de ralentissement économique, les marchés anticipent une baisse de profits et réduisent par conséquent leurs investissements provoquant des ventes massives de titres et la baisse de leurs prix.

À l’inverse, en prenant l’exemple de la période Covid-19 de mars 2020, les investisseurs avaient été rassurés par les déclarations et interventions des banques centrales, ce qui avait impacté leurs primes de risque et par conséquent, leur demande de titres.

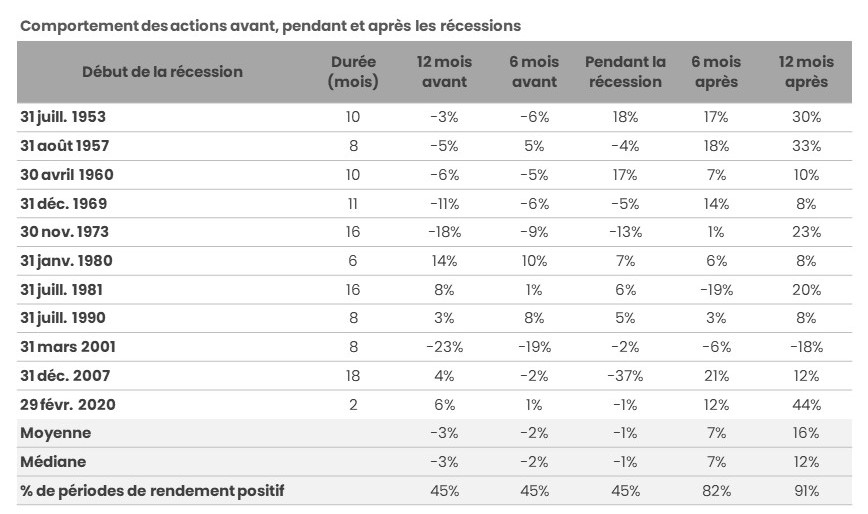

Lorsque l’on analyse le comportement du S&P 500, principal indicateur boursier américain, durant les 11 dernières récessions aux États-Unis, on constate que les replis ont été dans l’ensemble plutôt modérés durant la récession et surtout il convient de noter que les actions ont rebondi avant la fin de ce cycle.

Source : Bloomberg, rendement cumulatif des cours de l’indice S&P 500.

Point sur le fonds Panorama Patrimoine (1)

Au cours de la semaine, malgré un contexte d’incertitude toujours présent sur les marchés, nous avons décidé de profiter de la correction pour nous repositionner tactiquement sur les marchés actions des pays développés (US:+2,8%; Europe: +2,2%). En effet, le marché semble être préparé au discours « hawkish » des banquiers centraux et pourrait retrouver de l’appétit pour le risque à la moindre bonne nouvelle marquant une inflexion sur la dynamique inflationniste.

Le fonds Panorama Patrimoine affiche une performance en baisse sur la semaine. Le portefeuille a souffert de la correction sur l’ensemble des actifs risqués, aussi bien sur les marchés développés qu’émergents. Nos positions de couverture, en particulier contre la remontée des taux européens et US, ont à nouveau démontré leur utilité dans le contexte inflationniste actuel. Le fonds affiche une performance 2022 de -8,29% (au 21/09) avec une exposition actions accrue à 27,4% au 26/09.

Source : Amilton au 26/09/2022

- Rédigé par Vincent BARBIER, gérant Proximité Partenaires Conseils.

DISCLAIMERS

(1) Pour une information complète sur la stratégie du support et l’ensemble des frais et risques, nous vous remercions de prendre connaissance du DICI disponible en suivant les liens (survol sur le nom des fonds), et sur simple demande auprès de notre siège. Les performances passées ne préjugent pas des performances futures. Risque de perte en capital. Avant tout investissement, il est fortement conseillé à tout investisseur, de procéder, sans se fonder exclusivement sur les informations fournies dans cette newsletter, à l’analyse de sa situation personnelle ainsi qu’à l’analyse des avantages et des risques afin de déterminer le montant qu’il est raisonnable d’investir.

Les performances passées ne préjugent pas des performances futures.

Les informations contenues dans cette newsletter sont arrêtées en date du 26/09/2022 et ne sont donc pas valables dans le temps.

Pour tout renseignement complémentaire, contactez un conseiller.